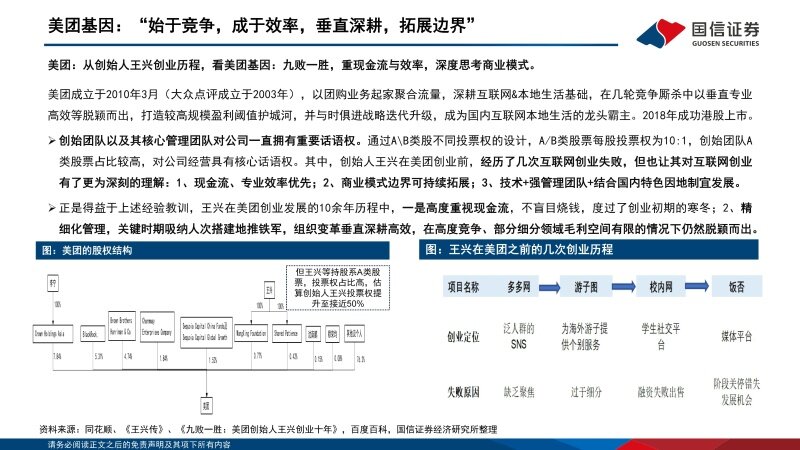

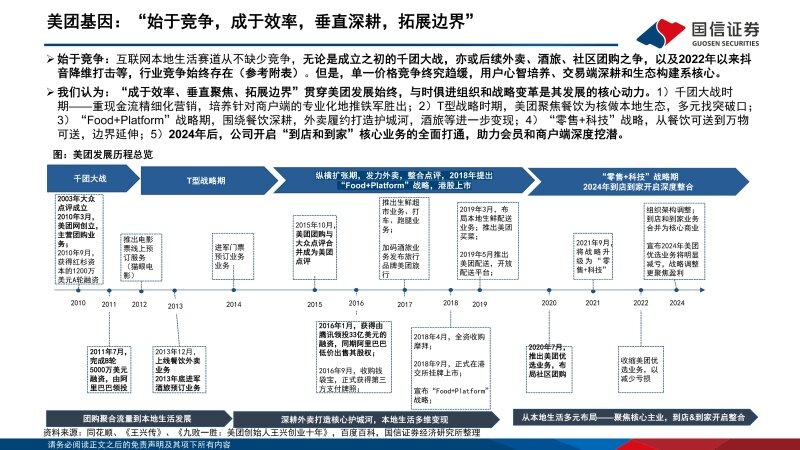

美团:从创始人王兴创业历程,看美团基因:九败一胜,重现金流与效率,深度思考商业模式。 美团成立于2010年3月(大众点评成立于2003年),以团购业务起家聚合流量,深耕互联网&本地生活基础,在几轮竞争厮杀中以垂直专业高效等脱颖而出,打造较高规模盈利阈值护城河,并与时俱进战略迭代升级,成为国内互联网本地生活的龙头霸主。2018年成功港股上市。 创始团队以及其核心管理团队对公司一直拥有重要话语权。通过a\b类股不同投票权的设计,a/b类股票每股投票权为10:1,创始团队a类股票占比较高,对公司经营具有核心话语权。其中,创始人王兴在美团创业前,经历了几次互联网创业失败,但也让其对互联网创业有了更为深刻的理解:1、现金流、专业效率优先;2、商业模式边界可持续拓展;3、技术 强管理团队 结合国内特色因地制宜发展。 正是得益于上述经验教训,王兴在美团创业发展的10余年历程中,一是高度重视现金流,不盲目烧钱,度过了创业初期的寒冬;2、精细化管理,关键时期吸纳人次搭建地推铁军,组织变革垂直深耕高效,在高度竞争、部分细分领域毛利空间有限的情况下仍然脱颖而出。

美团:多次核心战役后发先至,验证其效率基因和生态链潜力

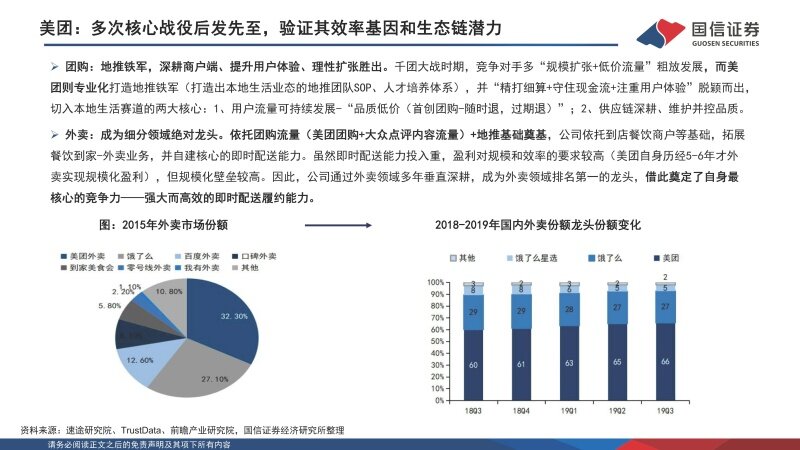

团购:地推铁军,深耕商户端、提升用户体验、理性扩张胜出。千团大战时期,竞争对手多“规模扩张 低价流量”粗放发展,而美团则专业化打造地推铁军(打造出本地生活业态的地推团队sop、人才培养体系),并“精打细算 守住现金流 注重用户体验”脱颖而出,切入本地生活赛道的两大核心:1、用户流量可持续发展-“品质低价(首创团购-随时退,过期退)”;2、供应链深耕、维护并控品质。

外卖:成为细分领域绝对龙头。依托团购流量(美团团购 大众点评内容流量) 地推基础奠基,公司依托到店餐饮商户等基础,拓展餐饮到家-外卖业务,并自建核心的即时配送能力。虽然即时配送能力投入重,盈利对规模和效率的要求较高(美团自身历经5-6年才外卖实现规模化盈利),但规模化壁垒较高。因此,公司通过外卖领域多年垂直深耕,成为外卖领域排名第一的龙头,借此奠定了自身最核心的竞争力——强大而高效的即时配送履约能力。

为何互联网本地生活赛道不同阶段竞争持续演绎?——赛道空间广

为何互联网本地生活赛道不同阶段竞争迭代演绎?——核心在于1:赛道边界相对广,万亿赛道空间广阔。互联网本地生活:宽边界,广空间,万亿赛道。聚焦互联网本地生活赛道,其最核心看点在于其覆盖居民日常消费众多方面,在国内互联网高速发展的背景下,成为居民线下消费的重要刚需赛道,综合和垂直平台多元发展,市场空间广阔。按艾媒咨询数据,2023年本地生活服务市场中仅外卖业务规模有望超过1.5万亿元,叠加生鲜和其他社区服务等,综合规模可超2万亿元,伴随互联网本地生活品类线上化和更丰富的导流方式,二三线及下沉市场渗透持续提升,其未来规模还有望持续扩张。 国内互联网本地生活发展:“从点评-团购”(模式首次迭代创新),“扩区域加速渗透”,“从餐饮到本地生活各品类”(扩边界),“从到店至到家”(产业链价值再造)、“从餐饮外卖到万物可送”(扩边界),“从货架电商模式到直播电商/内容电商模式兼具”(流量模式创新),经历了区域扩容、模式创新、内涵扩容、价值再造等持续演绎,在流量和变现竞争与再平衡中成长发展。

为何互联网本地生活赛道不同阶段竞争迭代演进?——用户基础雄厚且交集多

为何互联网本地生活赛道不同阶段竞争迭代演绎?——核心在于2:用户基础广泛,与其他互联网巨头用户交集相对不低。 互联网本地生活业务用户基础雄厚。结合下图,据questmobile统计,2023年9月,本地生活综合平台月活用户达到5.01亿元,规模庞大;月人均使用时长达154.2分钟,使用频率尚可,且2023年预计仍较此前呈现较快增长。同时,从渗透率看,以2023年4月数据为例,国内互联网本地生活业务中,综合服务全网渗透率38%,其他则相对不高,虽然与各业务自身使用频次等相关,但综合仍有进一步提升空间。 互联网时代线下消费的刚需赛道,龙头往往与其他互联网用户交集不低,其中美团与抖音的重合度占比最高。由于互联网本地生活赛道在一定程度上系居民线下消费服务的刚需,覆盖了广泛的客户群,因此客户往往与其他细分互联网巨头等有较多交集。如下图所示,美团与众多互联网巨头的用户在一定程度上均有重合,其中与抖音的客户重合度最高。同时本地生活日常交易场景也丰富多元,这也在一定程度上导致不同阶段不同互联网龙头在互联网本地生活领域有差异化布局和竞争迭代。

2023年以来,本地生活竞争新演绎

总体来看,主要本地生活平台2023年经营表现如下表所示。伴随国内线下消费的逐步复苏,各互联网龙头本地生活业务也录得快速规模成长,整体呈现进一步竞合发展的格局。 客观而言,在互联网信息透明的情况下,消费者比价便捷。低价引流可阶段推动成长,但消费者的补贴核心来自平台或者商户端的让利,性价比可持续发展肯定要求多方共赢。因此,各细分领域的毛利率空间,平台规模效应和不同业务发展阶段等,也会带来的新的影响。 2024年,伴随整体外部环境的变化和各互联网龙头对盈利等的考核要求提升,本地生活行业竞争出现新演绎。上半年,抖音开始组织变革,从业务线调整至区域大区,考核更偏向核销率等提高(针对其直播泛流量下核销率相对不足的局限);美团在2023年丰富直播等引流,同时降低对商户端的佣金率情况下,2024年也开始组织变革,到店和到家打通,进一步提高内部流量打通和转换以及商家资源互通提效。不过,由于整体消费环境带来的gtv增长压力以及龙头本地生活布局差异,预计后续互联网本地生活行业的竞争仍可能持续差异化演绎中,核心仍然看龙头自身强化阿尔法的能力,能否充分挖潜自身业务夯实护城河,提升其盈利与成长。

本地生活竞争新演绎:今年7月,抖音佣金率差异化调整,酒店等佣金率上修

抖音:本地生活佣金率预计将迎来新一轮调整,不同业务相对分化。结合环球旅讯报道,自2024年7月1日起,抖音预计将本地生活的多项业务佣金率进行调整,具体如下图所示。其中美食类保持不变,游玩类从2%提升至3%-5%,亲子类从4.5%调整到3-5%,休闲娱乐从3.5%调整至3.5-7.0%,多数有所上升。需要说明的是,商户在抖音上推广,除了佣金率外,多数商户还需要与代运营团队合作(产生内容、直播推广等),需要支付额外的代运营成本,因此商户端实际的运营成本可能高于下列所列示的佣金率。

抖音酒店佣金率明显上修,酒旅行业竞争后续有望趋于缓和,其他龙头酒旅业务净佣金率也有望回升。去年抖音加码本地生活尤其5月推出日历房后,在线酒店预订领域竞争阶段增加,下沉市场酒店业务补贴阶段预计略有所增加。今年以来,竞争逐步趋缓。后续,若抖音酒店行业佣金率从4.5%提升至8.0%落地,考虑其代运营成本,实际商户成本可能到13-15% ,基本与美团、携程等向商户端收取的佣金率接近或相当。考虑抖音游玩类佣金也有所提升,我们预计后续相关领域美团、携程、同程等竞争可能阶段进一步趋缓。

美团业务:到家和到店构成核心主业,佣金和在线营销广告等贡献核心盈利

聚焦美团核心业务:如下表所示,美团主要包括核心商业业务和新业务构成。其中核心商业分部系公司收入和盈利的主要构成,2023年收入2069亿元,占比75%,经营利润387亿元,经营利润率19%,主要包括到家和到店业务。其中到家业务系公司核心护城河,以即时配送能力为核心,包括外卖和闪购等业务;到店业务主要包括到店餐饮、酒旅及综合等业务。公司新业务主要包括美团优选、小象超市、快驴、美团打车、摩拜等业务,2023年收入占比25%,但仍处于培育周期,经营利润亏损201亿,拖累仍较大(其中美团优选拖累占主导)。从收益模式来看,美团主要包括佣金(促成交易)、在线营销费用(平台广告流量变现)和其他收费(配送服务费、订阅费等)。其中配送服务费占比最高,但对应骑手成本也较高,二者轧差后仍为负值(即体现为美团给骑手的补贴)。因此,对美团而言,公司核心盈利主要来自佣金和在线营销收入等。

美团经营近况:2023年的竞争承压后,2024q1经营开启改善

2023年,伴随抖音等互联网巨头加速布局本地生活赛道,行业竞争加剧,美团经营有所承压。如下图所示,公司2023q2开始,经营利润率逐步走低,从7%降至2%左右,经营利润持续环比下降。竞争影响下,美团用户和商户补贴增加,在线营销收入趋缓,销售费用率有所承压,核心商业业务经营利润率下滑尤其显著。同时,新业务(含美团优选、小象超市、网约车、单车)等经营亏损达201亿元,仍然拖累显著。

2024q1,公司经营开启改善。2023年下半年,面对竞争对手加速布局,公司也积极应对,直播等引流,孵化神枪手和爆团团两大ip,同时巩固商户等核心供应链资源,并针对性价比趋势推出拼好饭等。今年以来,互联网巨头更侧重盈利表现,竞争格局有所趋缓,公司核心业务利润率开启回升。具体来看,今年一季度,公司核心本地商业营收546亿元/ 27%,稳步增长,其中即时配送订单数同比增长28%至54.6亿笔,是收入增长核心。同时,公司对新业务也更侧重成本控制和盈利表现,鉴于此,新业务也开启减亏,整体经营逐步改善。但去年以来的竞争变化和大环境整体影响,公司也在加速组织架构调整和业务变革,进一步加速自身未来成长空间和经营效率改善。

美团:复盘组织架构历史变迁,关注新一轮组织变革潜力

组织架构调整:历史来看,公司新一轮新发展背后都离不开组织的变革。2024年以来公司组织架构开始从追求垂直深耕专业高效率转到内部打通协同最优。历史来看,美团历史发展中经过了几次组织架构变更(如下图),与时俱进适应不同阶段业务发展需求调整优化。

2017-2020年,公司基本按消费场景将其业务划分为“到店”和“到家”两大事业群,新业务对应相应事业部,且大中后台支持的组织架构模式。通过业务线分离,垂直高效管理的模式进行运作,公司有效提供各队伍的专业性及与细分领域的适配性,进而实现多赛道扩边界发展,在具有细分赛道多元性、复杂性的本地生活赛道中占据了优势地位。2022年后进一步划分为核心业务商业板块和新业务板块,但内部运营到店和到家仍相对独立。2023年后,面对大环境的影响和抖音等短视频流量巨头对本地生活领域的进攻,公司开启探讨新的方向,2024年2月,美团ceo王兴发布内部信,宣布业务整合事项、人事调整。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)